金融作为现代经济的血脉,其地位和作用愈发凸显。中央金融工作会议指出,要做好科技金融、绿色金融、普惠金融、养老金融、数字金融“五篇大文章”,为推进金融高质量发展指明了方向。

作为陆金所控股旗下致力于为小微企业主、个体工商户等客户提供融资担保、融资咨询服务的平安担保公司(以下简称平安担保),认真践行金融工作政治性、人民性,立足平台优势,以创新为抓手,以转型为驱动,加快构建多层次、广覆盖、多样化、可持续的普惠金融优质服务体系,持续提升金融支持实体经济质效。

担保+科技,提升服务“含金量”

科技也能赋能担保,这或许会让不少人费解。事实上,平安集团在此领域早已喝上“头啖汤”。依托平安集团强大的科技前沿技术,平安担保首推“科技型担保”,成为科技金融、数字金融在服务小微企业方面的生动样本。

据介绍,平安担保早在2021年6月就推出了AI视频贷款方案“行云”,以人工智能为核心,对小微融资业务流程进行改造,可实现最少零文字输入、全程拟人AI面对面服务体验、大幅降低客户的等待时间。而“行云2.0”也于2024年作了技术升级,使中大额小微借款申请时长进一步下降20分钟。

平安担保透露,技术升级后的“行云2.0”,95%的用户可在1.3小时内获得借款。截至2024年9月底,平安担保已累计服务客户104.4万,客户累计获得借款约2395亿元,申请流程平均耗时降低31%。

这些成绩和数据的背后是平安担保聚焦科技赋能,打造科技金融新生态服务小微企业的一个缩影。

长期以来,小微企业因“轻资产、无抵押”往往在面临经营困难急需融资纾困时被金融机构所诟病。通过科技赋能,平安担保搭建“人+企”风险评估体系,充分运营大数据和AI技术,实现审批、风控等融资全流程的数字化、线上化,不仅实现了精准控制风险,而且可以减少对抵押物的依赖,快速满足小微企业主的融资需求。

据平安担保相关负责人介绍,“人+企”风险评估体系将小微企业主个人信用、企业的多种资质纳入模型,每个借款人包含7000多个预测变量、1600多个关键变量,多维数据挖掘提高小微企业主画像的精准度,省去了过去传统风控流程的很多环节,让服务变得更加高效。

业内人士认为,在这个数字化浪潮汹涌的时代,金融与科技的深度融合正以前所未有的速度推动着行业的变革,平安担保推出的“科技型担保”正是技术创新转化为新质生产力的有力体现。

“AI+O2O”,夯实普惠金融服务质效

如果说“科技型担保”是平安担保充分发挥科技金融、数字金融的魅力,成为推动经济新旧动能转换的有力实践,那么“服务型担保”则是普惠金融在平安担保公司的重要抓手。

普惠金融作为现代金融体系的重要组成部分,承载着支持小微企业高质量发展的重要使命。平安担保打造“服务型担保”,以O2O运营模式贯穿业务全流程。

记者从平安担保业务集群下属深圳分公司(以下简称“平安担保深圳分公司”)了解到,为更好满足小微企业主融资需求,该司搭建了围绕小微经营场景的线上线下相结合即O2O的获客渠道,最大化覆盖小微人群,为小微客户提供多渠道、全方位的综合服务。

通过“AI+O2O”服务模式,线上实现小微企业主通过平安担保APP提供的7*24小时搭配融资方案;线下搭建咨询顾问团队实地了解用户需求,面对面给小微企业提供有温度、可感知的咨询服务。

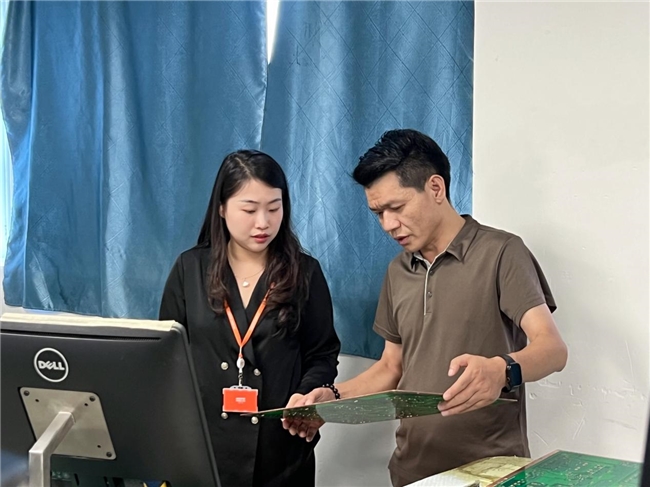

在线下,平安担保深圳分公司搭建了近800人线下咨询顾问团队,以“服务型担保”方式,助力合作银行“愿贷、敢贷、会贷、能贷”。咨询顾问团队深入商圈、工业园区等地,走到小微企业主身边“把脉问诊”,提供个性化、顾问式的“身边服务”,为客户介绍和推荐适合的融资产品。

据悉,截至2024年第三季度,平安担保深圳分公司已为15,377名客户提供借款咨询服务,超七成的新增贷款流向了小微企业。

值得一提的是,平安担保深圳分公司咨询顾问在为小微企业主提供融资咨询服务之余,积极践行社会责任,争当金融消保志愿者,通过线上+线下渠道、丰富的宣传内容,将贴近群众需求的金融知识送入市民大众中。今年以来,已落地开展超30场金融科普“守护者行动”,为超50万民众送去金融守护。

金融要为经济社会发展提供高质量服务。平安担保表示,为深度落实金融“五篇大文章”,公司将秉承金融为民的初心,传递普惠金融温度。未来,将持续深化科技和数字化转型,创新服务模式、提升服务质量,以实际行动服务小微企业、服务实体经济,为推动中国式现代化建设和共同富裕目标贡献金融力量。

(晶报记者 曾令松)